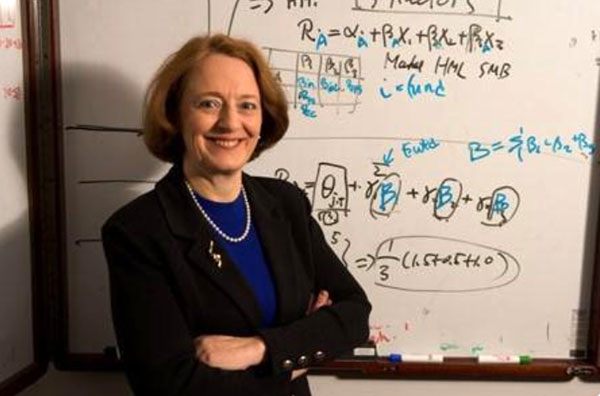

Olivia Mitchell: “Aumentar las cotizaciones dará como resultado una baja en los sueldos”

La experta en pensiones de la Escuela de Negocios Wharton, quien participó en la primera comisión para la reforma previsional, analiza aquí el impacto que podrían tener en el sistema los cambios que se discuten en el Congreso.

- T+

- T-

Desde su hogar en Pensilvania, Olivia Mitchell sigue de cerca los avances de la reforma de pensiones en Chile, que podría ser aprobada el próximo miércoles en la Cámara de Diputados. Y es que la economista no solo encabeza el Centro de Investigación de Pensiones y Jubilación de la prestigiosa escuela de negocios Wharton School, sino que durante meses estuvo visitando el país entre 2014 y 2015, participando en la Comisión Bravo, designada durante el segundo gobierno de Michelle Bachelet para proponer cambios al modelo previsional chileno.

Aunque el grupo no llegó a un consenso, Mitchell fue una de los doce integrantes de la Comisión que respaldó la denominada “Propuesta A”, la alternativa que se inclinó por mantener el esquema actual de capitalización individual, aunque con una serie de modificaciones para fortalecer un pilar solidario. Hoy sigue vinculada al tema, y aunque valora el incremento de 6 puntos en la contribución, teme que entregar la administración del fondo colectivo a una entidad pública lo deje expuesto a interferencias políticas. “Esto podría socavar fácilmente su credibilidad. Nuestra propuesta buscaba asegurar que esta entidad estuviera protegida de presiones políticas”, recuerda Mitchell.

“Las edades de jubilación deberán aumentar”

Para la académica, además, la obligación de las administradoras de devolver parte de las comisiones podría afectar también su política de inversiones, volviéndolas más conservadoras y reduciendo así la rentabilidad de los fondos.

- ¿Cree que los cambios ayudarán a hacer más sostenible el sistema a largo plazo?

-El tema es que la reforma no aborda el problema clave, que es que muchas personas contribuyen durante un período demasiado corto, lo que explica por qué tienen tan poco en la jubilación. A menos que se resuelva el problema de la cobertura, las contribuciones adicionales no ayudarán mucho.

-¿No puede haber una solución sostenible sin un aumento en la edad de jubilación?

- Dado el rápido envejecimiento de la población de Chile y la larga vida que viven los chilenos, es evidente que las edades de jubilación deberán aumentar. Como es difícil hacerlo de la noche a la mañana, también se requieren otros cambios en todo el sistema. Y aumentar las edades de jubilación por sí solo probablemente tampoco será una solución completa para el sistema.

- ¿Entonces en ese sentido aumentar la contribución del 10% a 16% va en la dirección correcta?

-Como parte de la Comisión de Reforma de Pensiones, mi grupo propuso un aumento en las cotizaciones de 2 puntos. Entonces los 6 puntos son un aumento muy considerable. Estoy de acuerdo en que se necesita una tasa de contribución más alta al sistema de pensiones, particularmente porque los chilenos son bastante longevos y se jubilan relativamente jóvenes. Pero, hay que tener claro que aumentar los aportes del empleador tarde o temprano dará como resultado una baja en los sueldos. Por lo tanto, la pregunta clave es cuál será el impacto salarial, particularmente entre los trabajadores de menores remuneraciones. En vista de la ley de salario mínimo de Chile, puede ser que los pagos para los trabajadores de menores sueldos no se puedan reducir legalmente cuando aumenten las contribuciones, lo que probablemente conduciría a un mayor desempleo, al menos en ese grupo. También podría aumentar la tasa de evasión.

El ente y las presiones

- ¿Qué le parece que las AFP hayan sido excluidas de la administración de los 6 puntos adicionales y que el fondo colectivo sea administrado por una entidad pública?

-Mi preocupación con la administración pública es que estas entidades a menudo están sujetas a presiones políticas, por ejemplo, exigir que el dinero se use solo en inversiones “verdes”, o empresas que no comercian con algún país que esté en situación política cuestionada. Esto podría socavar fácilmente la credibilidad del fondo solidario. Nuestra propuesta buscaba asegurar que esta entidad estuviera protegida de presiones políticas. El Plan de Ahorro de Estados Unidos (para los empleados del gobierno) ha sido un modelo de estructura independiente. Sin embargo, las pensiones locales y en los estados han estado llenas de política, y los resultados han sido bastante pobres.

- La propuesta incluye que las AFP deban devolver parte de las comisiones cuando registren una rentabilidad anual negativa ¿Puede este afectar su política de inversión?

- Las AFP ya deben cumplir hoy con las exigencias de rentabilidad mínima, lo que tiene el efecto de convertirlas en inversionistas conservadores. Me preocuparía que la necesidad de devolver las comisiones en tiempos de pérdidas las hagan aún más conservadoras, perjudicando los retornos de inversión. Así que no soy muy partidaria de esta propuesta. Incluso podría tener el efecto de empujar a las personas al Fondo A.